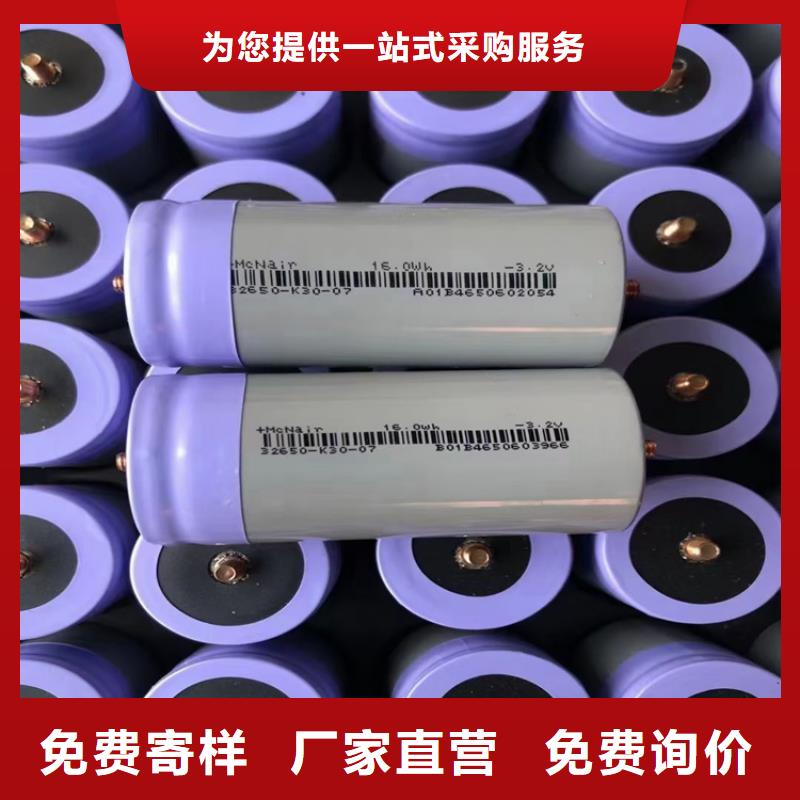

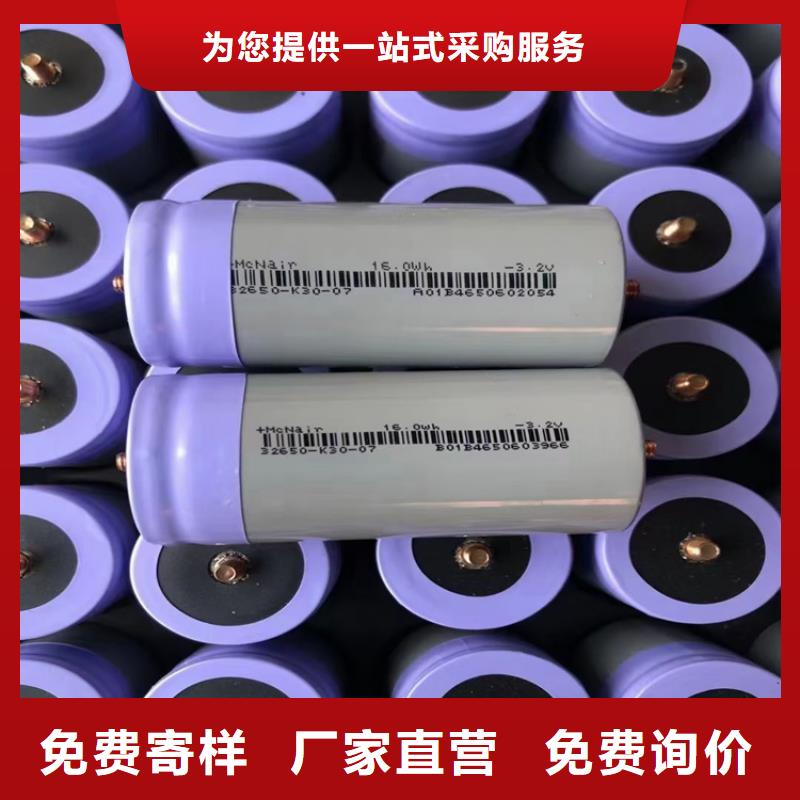

以下是:静乐报废电池收购价格高的产品参数

| 产品参数 |

|---|

| 产品价格 | 1000/个 |

|---|

| 发货期限 | 1 |

|---|

| 供货总量 | 1999 |

|---|

| 运费说明 | 买家承担 |

|---|

| 小起订 | 1 |

|---|

| 质量等级 | A |

|---|

| 是否厂家 | 是 |

|---|

| 产品材质 | 塑料 |

|---|

| 产品品牌 | 宁德时代 |

|---|

| 产品规格 | 废电池 |

|---|

| 发货城市 | 全国 |

|---|

| 产品产地 | 中国 |

|---|

| 加工定制 | 可以 |

|---|

| 产品型号 | 动力电池 |

|---|

| 可售卖地 | 全国 |

|---|

| 产品重量 | 20KG |

|---|

| 产品颜色 | 黑色 |

|---|

| 质保时间 | 1年 |

|---|

| 外形尺寸 | 360*450*250 |

|---|

| 适用领域 | 汽车行业,工业 |

|---|

| 是否进口 | 否 |

|---|

| 质量认证 | iso9001 |

|---|

| 产品功率 | 50KW |

|---|

| 工作温度 | 正常 |

|---|

| 范围 | 生产基地位于【邢台】,供应范围覆盖山西省 太原市、大同市、长治市、晋城市、阳泉市、朔州市、晋中市、运城市、忻州市、临汾市、吕梁市 忻府区、定襄县、五台县、代县、繁峙县、宁武县、静乐县、神池县、五寨县、岢岚县、河曲县、保德县、偏关县、原平市等区域。 |

|---|

静乐报废电池收购价格高,泽兴柴油发电机租赁厂家(忻州市分公司)为您提供静乐报废电池收购价格高产品案例,联系人:韩经理,发货地:经济开发区工业园。 山西省,忻州市 忻(xīn)州市,山西省辖地级市,古称“秀容”,简称“忻”,别称“欣”。位于山西省中北部,北倚长城与大同、朔州为邻,西隔黄河与陕西、内蒙相望,东临太行与河北接壤,南屏石岭关与太原、阳泉、吕梁毗连,介于东经110°53'3″—113°58′,北纬38°6′5″—39°40′之间,总面积25157.641平方千米,是山西省版图的市。截至2022年10月,忻州市下辖1个市辖区、1个县级市、12个县。截至2022年末,忻州市常住人口265.56万人。

领航电力设备有限公司秉承"优质服务、顾客为先"的宗旨为广大新老客户提供可靠的服务。

一、主营业务与行业分析主营业务回收、利用废弃钴镍资源,生产、销售超细钴镍粉体材料等产品业务占比1、电池原料与电池材料(三元前驱体、三元正极材料,毛利率22.85%)48.85%;2、钴镍钨产品与硬质合金(含钴粉、羟基镍、碳化钨粉末,毛利率16.12%)11.31%;3、再生资源(含废旧家电拆解、报废汽车拆解、废五金,毛利率22.81%)16.88%;4、环境服务(含固体废物处置、污水治理、江河治理等,毛利率34.81%)0.57%;5、贸易(毛利率0.69%)22.4%;产品及用途废旧电池与动力电池:废旧电池(或钴矿)→前驱体材料(镍钴锰)镍钴钨与硬质合金:含镍钴废料→镍钴粗溶液、碳化钨粉→高钴粉、镍粉、仲钨酸铵(APT)、碳化钨→硬质合金;电子废物循环利用:电子废材→拆解→废线路板、液晶板、荧光粉→绿色处理→金、银、钯、铑、汞等;报废汽车循环利用:拆解→破碎→分选(铜铁铝);拆解→零部件检测→修复→零部件再造;废泥、废渣、废物、废水处理:预处理→有价金属提取→环保砖;上下游上游采购钴矿、废旧电池、废旧汽车材料、废渣废水等,下游应用至锂电池、硬质合金材料等;主要客户SAMSUNGSDI、ECOPRO、、、LGC、ATL、优美科、山特维克、美国肯纳金属、、中国五矿等,前五名客户销售占比34.39%行业地位1、三元前驱体出货量超过1.6万吨,占全球市场份额20%以上;2、四氧化三钴出货量近6000吨,超细钴粉在国际、国内市场占有率分别达到40%、50%以上;3、硬质合金销售量达4700余吨钴金属,连续5年占据世界硬质合金市场 ;竞争对手锂电池:、、惠州豪鹏科技、湖南邦普循环科技、广东、中伟股份等;硬质合金:、优美科;固废处理:、盛运环保、、中再资环;汽车拆解:;行业核心要素1、从固体废物中提取贵金属的技术能力;2、全国化的回收、提炼工厂布局;3、募资能力与客户关系;行业发展趋势锂电池行业快速扩张后,未来必然面临回收再利用的问题,未来锂电池循环利用行业发展前景值得期待;其他重要事项1、公司持有欧科亿共1500万股股份,占IPO后总股本的15%,目前欧科亿市值为30亿元,公司持有欧科亿股份市值约为4.5亿元;2、2020年公司定增募资24.25亿,用于投建宁德福安工厂5/2万吨三元前驱体/正极材料产能和新增荆州工厂3万吨三元前驱体产能。简评1、公司主营业务是回收电子废材、汽车废材、固体废物等,然后提炼出贵金属销售至下游客户,目前 的业务是提炼锂电池用原材料,如三元前驱体、三元正极材料等,这也是公司 钱的业务;另外三块业务分别是:提炼钴金属销售至硬质合金客户、从废弃家电及汽车提炼贵金属、固定废物处理;2、公司几块业务中,贸易业务和固废处理(环保领域)基本不怎么赚钱,无分析意义;硬质合金行业公司已经做到行业龙头,大行业缺乏成长性,未来以平稳发展为主;具有成长性的一是废旧家电、汽车业务,二是锂电池回收再利用,而成长的重中之重则是分析锂电池回收再利用业务;3、公司目前已经在锂电池回收再利用领域取得龙头地位,但是领先优势还不算很明显,盈利能力也没有体现出来,一方面是竞争比较激烈,二是下游产品售价还没有起来,又受限上游钴矿价格上涨(部分原材料来自采购钴矿),未来随着锂电池行业的快速发展,新能源汽车快速扩张之后,锂电池再回收的必要性和经济价值会逐步体现,行业前景非常值得期待;4、公司目前业务范围过于广泛,未来如果可以集中精力专注具有增长前景业务为合适,战线的收缩也有利于公司提高盈利能力;近期公司已经定增24亿元,用于扩建锂电池业务,是好的迹象;公司之前投资的欧科亿已经IPO上市,公司持有市值约为4.5亿元,预计在2022年会体现出大额的投资收益。二、公司治理 大股东持股比例为9.92%;股权质押率:50%管理层年龄:36-55岁,高管及员工持股:0.4%员工总数5080人:技术1012,生产3228,销售96;本科学历以上:653,其中硕士183,博士21;人均产出2019年人均营收:284万元;人均净利润:14.5万元;融资分红2010年上市,累计融资(6次):102亿,累计分红:6.13亿简评1、公司大股东夫妇间接方式控股10.52%,公司是重资产企业,多轮融资后大股东持股比例低是必然;质押率为50%,有所下降,融资作何用途尚不清楚,需要关注;大股东和管理层以技术背景为主,新上任总经理比较年轻,仅有36岁,公司副总经理高达12位,管理较为扁平化,年薪集中在100-200万,薪资尚可,但是整体股权激励不足;2、前十大流通股东包括多家公募基金,获得主流资金的一定认可;3、员工以生产和技术人员为主,属于资产密集、劳动密集型企业;4、公司上市十年,融资高达百亿,累计分红仅有6亿,考虑到公司快速扩张和巨额固定资产投入特性,亦可理解。三、财务分析(仅列重要及金额较大科目)资产负债表2020年Q3:货币资金44.97,应收账款24,应收账款融资3.65,预付款14.29,其他应收款0.84,存货59.42,其他流动资产5.2;长期股权投资9.68,其他权益工具0.46,固定资产73.16,在建工程31.51,无形资产17.93,开发支出1.32,商誉1.9,其他非流动资产9.2;短期借款69.26,应付账款39.5,合同负债1.47,其他应付款7.75,一年内到期非流动负债21.83,长期借款10.8,应付债券4.98,长期应付款4.86;股本47.84,资本公积51.77,未分利润29.74,净资产130.3,负债率55%利润表2020年Q3:营业收入86.44(-12.09%),营业成本71.84,销售费用0.66(-13%),管理费用4(+15.6%),研发费用3.12(-5%),财务费用3.75(-19%);其他收益1.23(-27%),投资收益0.23(-52%),净利润3.26(-46%)核心指标2017-2020Q3年净资产:8.43%、8.75%、7.26%、2.74%;总资产周转率:0.52%、0.59%、0.55%、0.3%;毛利率:19.9%、19.16%、18.09%、16.89%;净利润率:5.67%、5.26%、5.12%、3.77%;简评1、公司IPO后账面现金较为充裕,应收账款比例合理,存货金额偏高,与行业属性有一定关系,固定资产高达73亿元,符合行业特性,在建工程31.5亿,公司仍处于快速扩张状态,公司定增后预计扩张会加速;无形资产以土地使用权(13.8亿)和 权为主,减值压力不大;公司有息负债约为108亿元,年度财务费用约5亿元,如果未来有机会降低有息负债,公司的盈利能力也会显着;近几年公司负债率逐年下滑,趋势向好;2、公司前三季度因为疫情(新能源汽车上半年下滑显着)营收有所下滑,同时毛利率下滑1.2%,投资收益和补贴减少,导致公司净利润接近腰斩,第三季度已经改善,预计在2021年盈利能力将恢复至2019年水平;3、公司净资产维持7-8%水平,属于偏低水平,但是考虑到公司巨额固定资产和快速扩张速度,亦可以理解,未来产线达产后公司的净资产也会显着;毛利率和净利润率稳中有降,预计明年会恢复,如果公司能够处理掉一些盈利能力较弱的业务,公司盈利能力有望持续。四、核心竞争力及投资逻辑核心竞争力1、科技创新与人才优势公司率先突破国内外 的技术壁垒,建立了中国在废电池、电子废弃物、报废汽车、稀有稀土资源回收利用和新能源动力电池原料及材料再造领域的核心技术体系,取得了多项的科技成果,两次荣膺“ 科学技术进步奖”和多项 奖,包括申请1956件 ,主导/参与制修订 及行业标准226件,进入中国企业 500强,其中,数十项核心 在欧洲、美国、日本、韩国等十多个 和地区获得授权,公司成为中国再生资源行业在欧美等 和地区拥有核心 的少数企业。作为 的中国环保企业,与宜家、谷歌等6家世界巨头一起入围达沃斯世界经济论坛2018年全球循环经济跨国公司奖,并终斩获亚军。2、循环产业链优势公司已在广东、湖北、江苏、浙江、江西、湖南、河南、天津、山西、内蒙古、福建十一省和直辖市建成十六大循环产业园,并成功布局南非、韩国、印尼,辐射世界。公司打造以钴镍钨锗铟稀有金属资源、动力电池材料、电子废弃物、报废汽车资源为主体的城市矿山资源综合利用产业链体系,极大地拓展主营业务范围,成为行业中产业链完整、资源化充分的循环再造优势企业,奠定了扩大规模、综合盈利能力的基础。3、钴镍战略原料保障优势公司积极实施钴镍原料“城市矿山+国际巨头战略合作”的双原料战略通道,打造具有国际竞争力的钴镍原料体系,保障原料供应体系。公司不断强化国内钴镍钨废料回收。通过“电池回收—原料再造—材料再造—电池包再造—新能源汽车服务”新能源全生命周期产业链的建设,积极构建“1+N”废旧动力电池回收利用网络,先后与180多家车企、电池企业签订了电池回收处理协议并展开合作,建成了以格林美武汉园区为中心的动力电池梯级利用基地和以格林美荆门园区为中心的废旧电池整体资源化综合利用处置基地。4、产品质量与顶端市场优势公司相对于同行业其他资源回收企业,拥有独特的盈利模式。公司积极推行质量品牌战略,核心产品全部为国际优质品牌。通过关键技术创新与质量优先战略,完成了“废物回收—资源再生—产品再造—替代原矿资源产品—世界品牌产品”的循环再造产品的品牌建设之路,核心产品进入世界优质品牌行列,利用高新技术循环再造高质量产品,从而 限度循环再造产品附加值。公司核心产品超细钴粉成为被全球硬质合金行业认可的优质产品,成为力拓、美国肯纳金属、瑞典山特维克、中国五矿等硬质合金行业世界顶端客户的主供应商,全球顶端市场的销量占公司总销量的50%以上,奠定了核心产品超细钴粉的全球核心竞争力。投资逻辑1、长期看好锂电池回收再利用行业;2、公司是锂电池回收再利用行业龙头;3、公司仍处于快速扩张期,未来增长潜力较大;五、盈利预测及估值业绩预测预测假设营收增长:-5%、35%、35%;毛利率:17%、19%、20%;净利润率:18%营收假设2020E:136;2021E:183;2022E:249;净利预测2020E:5;2021E:9;2022E:14;注:假设数据即达到条件时对应的市值,须根据实际数据进行调整。估值市盈率合理范围:30-50倍合理估值两年后合理估值:410-680亿;当前合理估值:230-390亿(基于30%/年收益预期);参考估值低于300亿(不除权股价:6.3元/股)六、投资观点影响业绩核心要素1、新能源汽车产出与销售情况;2、锂电池行业回收再利用行业政策及补贴力度;3、公司新建产能达产周期;核心风险1、宏观环境经济及政策风险世界疫情促进世界产业格局与供应链深度变化,宏观经济受损公司下游需求下滑。同时,如果未来新能源行业扶持政策不及预期,亦会影响公司下游客户需求。2、行业竞争加剧的风险疫情过后,绿色将成为全球的底色。以新能源为主导的绿色产业将成为未来 的新兴产业。全球资本、人才也随之高度聚集新能源行业,投资过剩与产能过剩成为现实,产业链快速向头部市场聚集,行业洗牌与竞争加剧,公司将面临更加严峻的行业竞争格局。3、管理风险随着公司经营规模不断扩大,产业链不断延伸,公司员工人数及下属分支机构数量不断增多,公司的安环管理与经营管理的风险加大。综述公司是国内锂电池回收再利用行业龙头,过往凭借在电子拆借领域的优势逐步向锂电池回收利用行业渗透,营收和利润也实现了快速增长。2019年宏观经济不景气,汽车行业饱受摧残,2020年又遇到疫情,公司近两年发展并不顺,但是并未阻挡公司快速扩张的步伐,逆势扩张值得肯定。未来随着新能源汽车快速扩张后,锂电池回收再利用也必将成为主流,目前汽车锂电池回收尚未步入高峰期,而公司新建的产能也未达产,趋势已经在来的路上,公司也做好了充分准备,净利润爆发式增长只待天时,但是具体周期难以预测(笔者认为是3-5年周期)。2019年我国药品终端市场整体规模约2万亿,其中创新药占比仅约5%,约1000亿元。保守假设我国药品整体市场未来10年保持4.14%左右相对低速复合增长,则10年后我国药品整体市场扩大至1.5倍,至3万亿规模。我国创新药存在10年10倍的空间,有望诞生一批成长型优质企业。若未来我国创新药占比至约50%,则我国创新药存在10年15倍的空间。为此我特意整理了一份股池,经过筛选后就只剩下四只了,想研读的朋友可以来老地方,先知先觉吃肉,后知后觉挨打!相关证券:(来源:柚子竹子的财富号2020-12-2110:59)[点击查看原文]

)“现在电动汽车发展这么快,锂电池回收问题提到日程上来了。”3月5日,由北京市科协与中国科学院文献情报中心联合主办的“动力锂电池回收”决策咨询沙龙在北京绿地中心召开。中国科学院院士、清华大学化工系教授费维扬指出,动力锂电池回收事关环境污染,必须置于层面的高度予以关注。

费维扬表示,近年来“纯电驱动”关键技术进展迅速,以锂离子动力电池为代表的电动汽车核心技术取得重大突破,但锂电池的大量应用也将导致产生数量极大的退役锂离子电池。“退役锂电池随意丢弃,不仅产生环境污染,而且造成资源浪费,是不可持续的发展。”

“从电池材料的回收利用来看,咱们现在做得还比较粗放。”费维扬举例说,现在有许多回收企业,规模都很小,回收手段也非常简单,导致资源有效回收率低且污染严重。因此,必须加强对锂电池回收先进技术的研发,以实现拆解与有价金属整体化回收、避免二次污染。

“真正要做好锂电池的回收,需要化学、化工、工艺、设备、控制、管理等各方面很好地结合。”他建议,应当由一些大型的电池厂牵头,针对不同种类的锂电池拆解、提取等工艺进行系统研究。

本次沙龙同时邀请了中科院过程工程研究所研究员孙峙、中国汽车流通协会汽车市场研究分会秘书长崔东树等多位专家出席会议,共同探讨废旧锂电池回收政策、回收处理技术及产业链,为锂电池产业的良性发展、技术进步、风险管理等建言献策。(责编:李枫、袁勃)

分享让更多人看到

电池回收处理方法编辑

湿法冶金法

该法基于Zn,MnO2可溶于酸的原理,将电池中的Zn,MnO2与酸作用生成可溶性盐进入溶液,溶液经过净化后电解生产金属锌和电解MnO2或生产其它化工产品、化肥等。湿法冶金又分为焙烧-浸出法和直接浸出法。

焙烧-浸出法是将废电池焙烧,使其中的氯化铵、氯化亚汞等挥发成气相并分别在冷凝装置中回收,高价金属氧化物被还原成低价氧化物,焙烧产物用酸浸出,然后从浸出液中用电解法回收金属,焙烧过程中发生的主要反应为: MeO+C→Me+CO↑A(s)→A(g)↑

浸出过程发生的主要反应: Me+2H+→Me2++H2↑MeO+2H+→Me2++H2O

电解时,阴极主要反应: Me2++2e→Me

直接浸出法是将废干电池破碎、筛分、洗涤后,直接用酸浸出其中的锌、锰等金属成分,经过滤,滤液净化后,从中提取金属并生产化工产品。

反应式为:

MnO2+4HCl→MnCl2+Cl2↑+2H2OMnO2+2HCl→MnCl2+H2OMn2O3+6HCl→2MnCl2+Cl2↑+3H2OMnCl2+NaOH→Mn(OH)2+2NaClMn(OH)2+氧化剂→MnO2↓+2HCl

电池中的Zn以ZnO的形式回收,反应式如下:

Zn2++2OH-→ZnO2-→Zn(OH)2(无定型胶体)→ZnO(结晶体)+H2O

常压冶金法

该法是在高温下使废电池中的金属及其化合物氧化、还原、分解和挥发以及冷凝的过程。

静乐报废电池收购价格高

在化学电池回收中,化学能直接转变为电能是靠电池内部自发进行氧化、还原等化学反应的结果,这种反应分别在两个电极上进行。负极活性物质由电位较负并在电解质中稳定的还原剂组成,如锌、镉、铅等活泼金属和氢或碳氢化合物等。正极活性物质由电位较正并在电解质中稳定的氧化剂组成,如二氧化锰、二氧化铅、氧化镍等金属氧化物,氧或空气,卤素及其盐类,含氧酸及其盐类等。电解质则是具有良好离子导电性的材料,如酸、碱、盐的水溶液,有机或无机非水溶液、熔融盐或固体电解质等。当外电路断开时,两极之间虽然有电位差(开路电压),但没有电流,存储在电池中的化学能并不转换为电能。当外电路闭合时,在两电极电位差的作用下即有电流流过外电路。同时在电池内部,由于电解质中不存在自由电子,电荷的传递必然伴随两极活性物质与电解质界面的氧化或还原反应,以及反应物和反应产物的物质迁移。电荷在电解质中的传递也要由离子的迁移来完成。因此,电池内部正常的电荷传递和物质传递过程是保证正常输出电能的必要条件。充电时,电池内部的传电和传质过程的方向恰与放电相反;电极反应必须是可逆的,才能保证反方向传质与传电过程的正常进行。因此,电极反应可逆是构成蓄电池的必要条件。G为吉布斯反应自由能增量(焦);F为法拉*常数=96500库=26.8安·小时;n为电池反应的当量数。这是电池电动势与电池反应之间的基本热力学关系式,也是计算电池能量转换效率的基本热力学方程式。实际上,当电流流过电极时,电极电势都要偏离热力学平衡的电极电势,这种现象称为极化。电流密度(单位电极面积上通过的电流)越大,极化越严重。极化现象是造成电池能量损失的重要原因之一。

在山西省忻州市采买静乐报废电池收购价格高到泽兴柴油发电机租赁厂家(忻州市分公司),无论您是个人用户还是企业采购,我们都将竭诚为您服务。品质保证,价格优惠,厂家直销,欢迎有需要的客户来电。联系人:韩经理-【13522961858】,地址:《经济开发区工业园》。

电池回收处理方法编辑

湿法冶金法

该法基于Zn,MnO2可溶于酸的原理,将电池中的Zn,MnO2与酸作用生成可溶性盐进入溶液,溶液经过净化后电解生产金属锌和电解MnO2或生产其它化工产品、化肥等。湿法冶金又分为焙烧-浸出法和直接浸出法。

焙烧-浸出法是将废电池焙烧,使其中的氯化铵、氯化亚汞等挥发成气相并分别在冷凝装置中回收,高价金属氧化物被还原成低价氧化物,焙烧产物用酸浸出,然后从浸出液中用电解法回收金属,焙烧过程中发生的主要反应为: MeO+C→Me+CO↑A(s)→A(g)↑

浸出过程发生的主要反应: Me+2H+→Me2++H2↑MeO+2H+→Me2++H2O

电解时,阴极主要反应: Me2++2e→Me

直接浸出法是将废干电池破碎、筛分、洗涤后,直接用酸浸出其中的锌、锰等金属成分,经过滤,滤液净化后,从中提取金属并生产化工产品。

反应式为:

MnO2+4HCl→MnCl2+Cl2↑+2H2OMnO2+2HCl→MnCl2+H2OMn2O3+6HCl→2MnCl2+Cl2↑+3H2OMnCl2+NaOH→Mn(OH)2+2NaClMn(OH)2+氧化剂→MnO2↓+2HCl

电池中的Zn以ZnO的形式回收,反应式如下:

Zn2++2OH-→ZnO2-→Zn(OH)2(无定型胶体)→ZnO(结晶体)+H2O

常压冶金法

该法是在高温下使废电池中的金属及其化合物氧化、还原、分解和挥发以及冷凝的过程。

电池回收处理方法编辑

湿法冶金法

该法基于Zn,MnO2可溶于酸的原理,将电池中的Zn,MnO2与酸作用生成可溶性盐进入溶液,溶液经过净化后电解生产金属锌和电解MnO2或生产其它化工产品、化肥等。湿法冶金又分为焙烧-浸出法和直接浸出法。

焙烧-浸出法是将废电池焙烧,使其中的氯化铵、氯化亚汞等挥发成气相并分别在冷凝装置中回收,高价金属氧化物被还原成低价氧化物,焙烧产物用酸浸出,然后从浸出液中用电解法回收金属,焙烧过程中发生的主要反应为: MeO+C→Me+CO↑A(s)→A(g)↑

浸出过程发生的主要反应: Me+2H+→Me2++H2↑MeO+2H+→Me2++H2O

电解时,阴极主要反应: Me2++2e→Me

直接浸出法是将废干电池破碎、筛分、洗涤后,直接用酸浸出其中的锌、锰等金属成分,经过滤,滤液净化后,从中提取金属并生产化工产品。

反应式为:

MnO2+4HCl→MnCl2+Cl2↑+2H2OMnO2+2HCl→MnCl2+H2OMn2O3+6HCl→2MnCl2+Cl2↑+3H2OMnCl2+NaOH→Mn(OH)2+2NaClMn(OH)2+氧化剂→MnO2↓+2HCl

电池中的Zn以ZnO的形式回收,反应式如下:

Zn2++2OH-→ZnO2-→Zn(OH)2(无定型胶体)→ZnO(结晶体)+H2O

常压冶金法

该法是在高温下使废电池中的金属及其化合物氧化、还原、分解和挥发以及冷凝的过程。

静乐报废电池收购价格高

静乐报废电池收购价格高

在化学电池回收中,化学能直接转变为电能是靠电池内部自发进行氧化、还原等化学反应的结果,这种反应分别在两个电极上进行。负极活性物质由电位较负并在电解质中稳定的还原剂组成,如锌、镉、铅等活泼金属和氢或碳氢化合物等。正极活性物质由电位较正并在电解质中稳定的氧化剂组成,如二氧化锰、二氧化铅、氧化镍等金属氧化物,氧或空气,卤素及其盐类,含氧酸及其盐类等。电解质则是具有良好离子导电性的材料,如酸、碱、盐的水溶液,有机或无机非水溶液、熔融盐或固体电解质等。当外电路断开时,两极之间虽然有电位差(开路电压),但没有电流,存储在电池中的化学能并不转换为电能。当外电路闭合时,在两电极电位差的作用下即有电流流过外电路。同时在电池内部,由于电解质中不存在自由电子,电荷的传递必然伴随两极活性物质与电解质界面的氧化或还原反应,以及反应物和反应产物的物质迁移。电荷在电解质中的传递也要由离子的迁移来完成。因此,电池内部正常的电荷传递和物质传递过程是保证正常输出电能的必要条件。充电时,电池内部的传电和传质过程的方向恰与放电相反;电极反应必须是可逆的,才能保证反方向传质与传电过程的正常进行。因此,电极反应可逆是构成蓄电池的必要条件。G为吉布斯反应自由能增量(焦);F为法拉*常数=96500库=26.8安·小时;n为电池反应的当量数。这是电池电动势与电池反应之间的基本热力学关系式,也是计算电池能量转换效率的基本热力学方程式。实际上,当电流流过电极时,电极电势都要偏离热力学平衡的电极电势,这种现象称为极化。电流密度(单位电极面积上通过的电流)越大,极化越严重。极化现象是造成电池能量损失的重要原因之一。

在化学电池回收中,化学能直接转变为电能是靠电池内部自发进行氧化、还原等化学反应的结果,这种反应分别在两个电极上进行。负极活性物质由电位较负并在电解质中稳定的还原剂组成,如锌、镉、铅等活泼金属和氢或碳氢化合物等。正极活性物质由电位较正并在电解质中稳定的氧化剂组成,如二氧化锰、二氧化铅、氧化镍等金属氧化物,氧或空气,卤素及其盐类,含氧酸及其盐类等。电解质则是具有良好离子导电性的材料,如酸、碱、盐的水溶液,有机或无机非水溶液、熔融盐或固体电解质等。当外电路断开时,两极之间虽然有电位差(开路电压),但没有电流,存储在电池中的化学能并不转换为电能。当外电路闭合时,在两电极电位差的作用下即有电流流过外电路。同时在电池内部,由于电解质中不存在自由电子,电荷的传递必然伴随两极活性物质与电解质界面的氧化或还原反应,以及反应物和反应产物的物质迁移。电荷在电解质中的传递也要由离子的迁移来完成。因此,电池内部正常的电荷传递和物质传递过程是保证正常输出电能的必要条件。充电时,电池内部的传电和传质过程的方向恰与放电相反;电极反应必须是可逆的,才能保证反方向传质与传电过程的正常进行。因此,电极反应可逆是构成蓄电池的必要条件。G为吉布斯反应自由能增量(焦);F为法拉*常数=96500库=26.8安·小时;n为电池反应的当量数。这是电池电动势与电池反应之间的基本热力学关系式,也是计算电池能量转换效率的基本热力学方程式。实际上,当电流流过电极时,电极电势都要偏离热力学平衡的电极电势,这种现象称为极化。电流密度(单位电极面积上通过的电流)越大,极化越严重。极化现象是造成电池能量损失的重要原因之一。